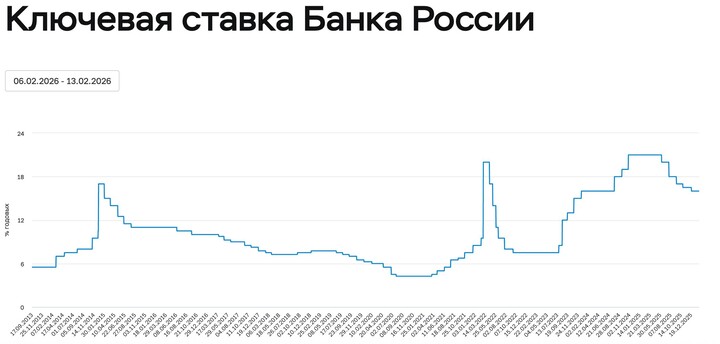

Почему я держу львиную долю портфеля в облигациях: стратегия в эпоху высоких ставок❗️

Сейчас — один из самых интересных периодов для инвестора в облигации. Ключевая ставка ЦБ РФ находится на до сих пор высоких уровнях и это создаёт уникальную возможность «закрыть» высокую доходность на годы вперёд. Вот почему я сознательно держу основную часть портфеля в долговых инструментах

🔹 Высокие ставки = высокая «база» доходности

Когда вы покупаете облигацию с фиксированным купоном при высоких ставках, вы фактически страхуетесь от будущего снижения доходности. Даже если завтра ЦБ начнёт снижать ставку, ваш купон останется прежним до погашения. Это особенно ценно в условиях неопределённости: облигации дают предсказуемый денежный поток без волатильности акций.

🔹 ОФЗ с длинной дюрацией: ловим двойной эффект

Длинные ОФЗ (например,

#SU26225RMFS1

#SU26225RMFS1  #SU26254RMFS1

#SU26254RMFS1 ) привлекательны сейчас по двум причинам:

Высокий текущий купон — вы получаете доходность 12%+ годовых здесь и сейчас ( вклад на 3 года имеет среднюю доходность на уровне 10%)

Потенциал роста цены при снижении ставок — если ЦБ начнёт мягчить политику, цена таких облигаций вырастет благодаря высокой дюрации. Вы получаете не только купон, но и прирост стоимости.

Риск? Да, при дальнейшем росте ставок цена может просесть. Но если вы держите до погашения — получите номинал + все купоны.( если конечно выбираете надежных эмитентов) А для тех, кто готов к краткосрочной волатильности — это шанс на дополнительную доходность.

❗️ Не забываем о Диверсификации по классам облигаций: фикс\флоатер\ замещайки ( долю рассчитывайте от ваших ожиданий по монетарной политики и курсу нац валюты )

Флоатеры «гасят» риск роста ставок, длинные ОФЗ ловят потенциал снижения, корпоративные добавляют спред. Вместе они создают устойчивый денежный поток вне зависимости от поворотов монетарной политики.

#RU000A10DPV6

#RU000A10DPV6  #RU000A10CS75

#RU000A10CS75

Высокие ставки — не повод ждать «лучших времён». Это окно возможностей для тех, кто готов зафиксировать доходность на горизонте 5–15 лет. Облигации сегодня — не «скучные» активы, а инструмент осознанного управления риском и доходностью. А правильный баланс внутри облигационного блока превращает портфель в машину для стабильного роста без ночных проверок котировок.

[&Облигационный бум](https://www.tbank.ru/invest/strategies/3b039833-e352-44bd-a0ab-ff0bce0a61d0)

MAX

MAX

ALEKSANDR_ISAEV

4 二月 23:25