🎯 Что такое оферта по облигациям — и зачем её искать? 🔍

💬 Инвестор Вадим, 34 года, решил впервые попробовать себя в облигациях. Выбрал красивую бумагу с высоким купоном и сроком аж на 10 лет. Купил. А через полгода случилось неожиданное: рынок начал меняться, ставки поползли вверх, и бумаги вокруг стали выглядеть куда интереснее. Но у Вадима — долгосрочные облигации. Продавать? Не хочется терять на цене. Ждать 10 лет? Слишком долго.

Он пожалел, что не проверил одну важную деталь.

🧩 Что такое оферта?

Это не «оферта» из рекламы и не ловушка юристов. Это право инвестора продать облигацию эмитенту в определённый момент — по заранее известной цене. Обычно — по номиналу. Иногда чуть выше или ниже.

Грубо говоря, это как кнопка "выйти без потерь", встроенная в бумагу.

Пример? Бумага на 5 лет, но с офертой через 2 года. Если ставки через два года резко вырастут — можно нажать эту кнопку и вложиться во что-то более доходное. Не ждать пятилетку, не продавать по рынку с дисконтом, а спокойно выйти по номиналу.

📉 Зачем это нужно?

Во-первых, это снижает процентный риск — главный страх держателя облигаций. Если ставка вдруг вырастет, цены на старые бумаги падают. Но если у бумаги есть оферта — вы как будто получаете бронежилет. Можете выйти досрочно и не зависеть от рыночной паники.

Во-вторых, оферта помогает понять реальный срок вложения. Да, бумага формально гасится в 2035 году. Но если в 2027 году предусмотрена оферта — скорее всего, именно в этом году всё и закончится. Это важно, если вы подбираете бумаги под конкретные цели: например, хотите деньги к определённой дате.

🧮 Доходность и риск

Облигации с близкой датой оферты более предсказуемы. Доходность по ним легче рассчитать, они меньше колеблются в цене. Поэтому дюрация — один из ключевых параметров в таких бумагах — будет ближе к сроку оферты, а не к финальному погашению.

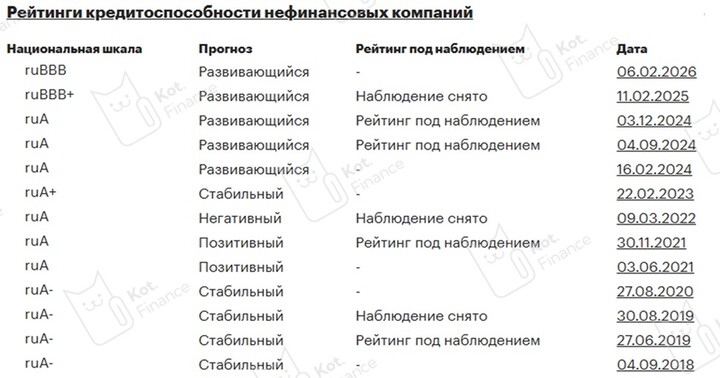

⚖️ Как ведёт себя эмитент?

Это неформальный, но важный пункт. Некоторые эмитенты — особенно крупные и уважаемые — исполняют оферты даже без юридической обязанности. Это укрепляет доверие и повышает ликвидность. Инвесторы охотнее берут такие бумаги — и нередко готовы мириться даже с меньшим купоном, но большей предсказуемостью.

🛡 Оферта — это ваша страховка

Если вы выбираете облигации — не ленитесь заглянуть в карточку бумаги и узнать: а будет ли у вас шанс выйти досрочно и на каких условиях?

💬 Ставь эмоцию, если узнал что-то новое, и расскажи в комментах, используешь ли сам бумаги с офертой или пока присматриваешься.

Лайкай 👍 комментируй 💬 поддерживай 🙏 подписывайся ✅

#прояви_себя_в_пульсе #хочу_в_дайджест #учу_в_пульсе #пульс_оцени #пульс_учит #новичкам #обучение #финграм

Kot.Finance

Kot.Finance

Azimyt.1107

15 可能 13:48