Появились новости по Самолету #SMLT :

• Правительство отказало ГК "Самолет" в выделении льготного кредита, о котором застройщик просил ранее, рассказали два источника "Коммерсанта".

• Финансовое положение компании не критическое, она справляется с большей частью своих кредитных обязательств, поэтому нет необходимости в прямой господдержке.

• Собеседники коммерсантъ уточняют, что 20 февраля в минфине планируется совещание рабочей группы, на котором предполагается утвердить косвенные меры поддержки девелоперу.

...

博客

Снижение ставки, безусловно, будет позитивом, но не стоит забывать про другие ограничительные меры сфере кредитования, в частности повышение норматива достаточности капитала. Есть стабильные банки вроде

#SBER,

#SBER,Есть банки спекулятивным с сюрпризом

#VTBR,

#VTBR, Есть 2 банка которые выиграют больше всех от снижения ставки:

{$T},

{$T},  #SVCB

#SVCB[&Антикризисная Россия](https://www.tbank.ru/invest/strategies/fcb745ae-c751-43c5-baa8-b996c0127b43)

Используйте промокод: TINVSIGNAL17A - 1 месяц подписки бесплатно

Рубрика #выжимки

Самое важное из исследования «Банковский сектор по итогам 1К2025» от Эксперт РА:

Первый квартал 2025 года ознаменовался замедлением и охлаждением российского банковского сектора. После рекордных 3,8 трлн рублей прибыли в 2024-м, банковская система словно попала в зимнюю спячку — по итогам января–марта прибыль составила 750 млрд рублей, что на 17% меньше переменного периода прошлого года.

Почему так? Основной «морозильник» — высокая ключевая ставка и ужесточение регулирования. Банки сталкиваются с макропруденциальными надбавками, ограничивающими кредитование наиболее рискованных клиентов. Особенно сильно это ударило по потребительским и автокредитам, где доходы кварталов упали более чем вдвое.

Кредитный тормоз включён

Падение кредитной активности ощущается во всех сегментах. Портфель необеспеченного потребительского кредитования сократился на 2%, автокредитование — на 1%. Ипотека показала почти нулевой рост, несмотря на новые льготные программы. Крупные корпоративные кредиты — минус 4%.

В МСБ прогнозируется более оптимистичная ситуация: в течение первых трех месяцев портфель увеличился на 4%, а к концу 2025‐го темп прироста сможет составить 11%, в т. ч. благодаря действующим программам господдержки, несмотря на снижение их объема и ухудшение условий по сравнению с прошлым годом.

Но даже в таких условиях банки работают на упреждение: за счет регулирования и реструктуризации портфелей к концу марта был сформирован макробуфер в 1,2 трлн рублей — это 3% всей физической нагрузки лиц.

Прибыль под действием

Агентство «Эксперт РА» прогнозирует, что суммарная прибыль банков в 2025 году составит 3,1–3,3 трлн рублей — меньше, чем в 2024-м. Причина — рост стоимости риска, особенно по корпоративному сегменту (с 0,3% до 1%), и необходимость включения резервов. Розничное кредитование также будет способствовать повышению риска, но эффект будет смягчен мерами ЦБ по ограничению агрессивных последствий.

Капитал копим, но осторожно

Снижение нормативов достаточности капитала (Н1,0 с 14,3% до 12,5% за два года) вызвало тревогу у регулятора. С 1 февраля 2025 года введена антициклическая надбавка. Это дало эффект: к апрелю норматив снова вырос на 13%, а капитальный буфер достиг 7,7 трлн рублей.

Концентрация продолжается

Крупные банки становятся еще крупнее. Доля топ-10 выросла до 80,7%, а к концу года может достичь 81,5%. Финтехи также приводят к голосу — их доля хоть и мала (0,4%), но быстро растёт. А вот вести банкам предстоит борьба за нишу: их преимущество сегодня — трансграничные платежи в условиях ограничений. Но при геополитическом оттепели они рискуют потерять актуальность и стать партнерами в рамках сделок M&A.

Технологии — ключ к выживанию

Еще один тренд — ИТ-инвестиции. Малые банки активно внедряют цифровые решения, чтобы конкурировать с гигантами. В условиях кадрового дефицита особенно востребованы решения, не требующие армии программистов и минимизирующие требования со стороны конкретных поставщиков.

#выжимки - только самая интересная и полезная информацию из отчетов и обзоров управляющих компаний, фондов, банков и инвестдомов.

要留下评论,你需要 登记

类似的帖子

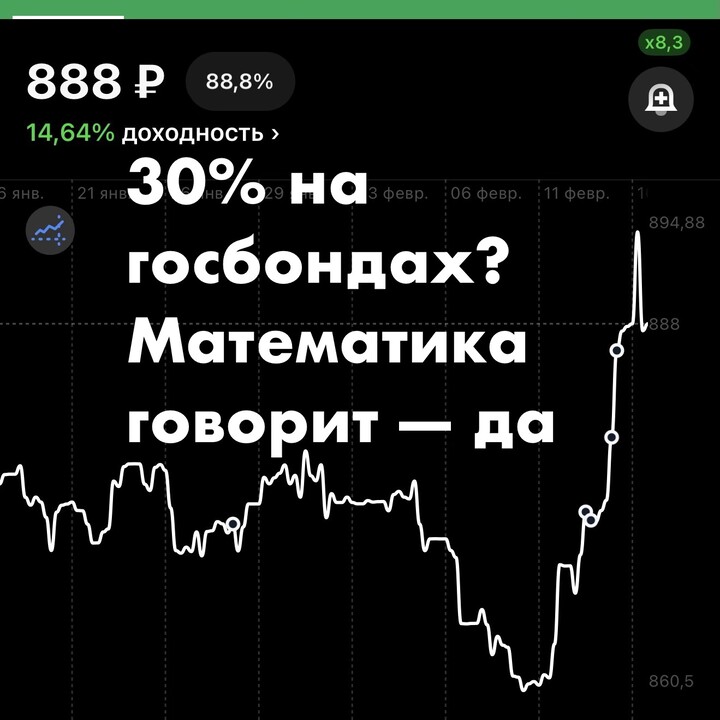

ЦБ обновил прогноз по средней ставке на 2026 год, сузив диапазон до 13.5-14.5%. Это дало рынку значительно больше определённости по траектории снижения.

Простая математика: на начало года ставка была 16%, сейчас после снижения 15.5%. До конца года осталось 7 заседаний. Если ЦБ снижает по 50 б.п. на каждом ставка к декабрю составит 12%.

...

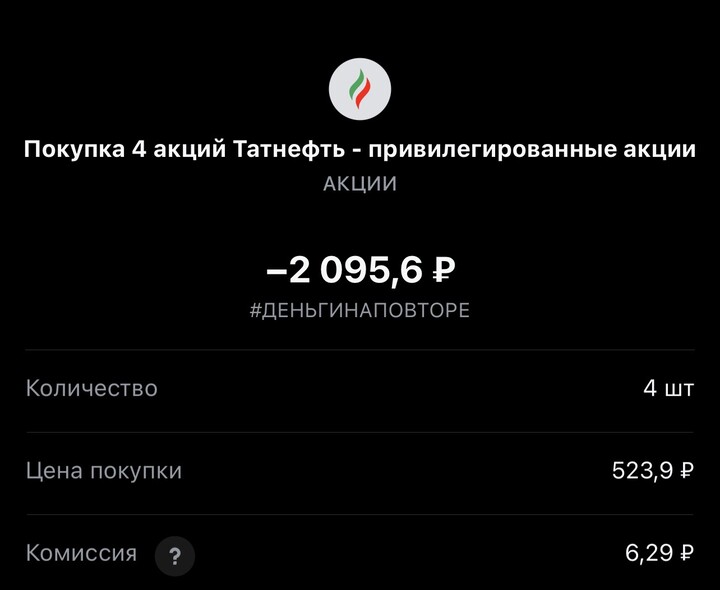

Сегодня покупка в стратегию #деньгинаповторе

🟢 ПОКУПКА

Эмитент: «Татнефть-преф»

Тикер: #TATNP #TATNP

Цена покупки: 523.9 rub

4 лота

MAX

MAX