Обзор Банка СПБ: масштабы и показатели

Основные регионы и клиентская база

14-е место по величине активов (около 0,6% активов банковского сектора РФ).

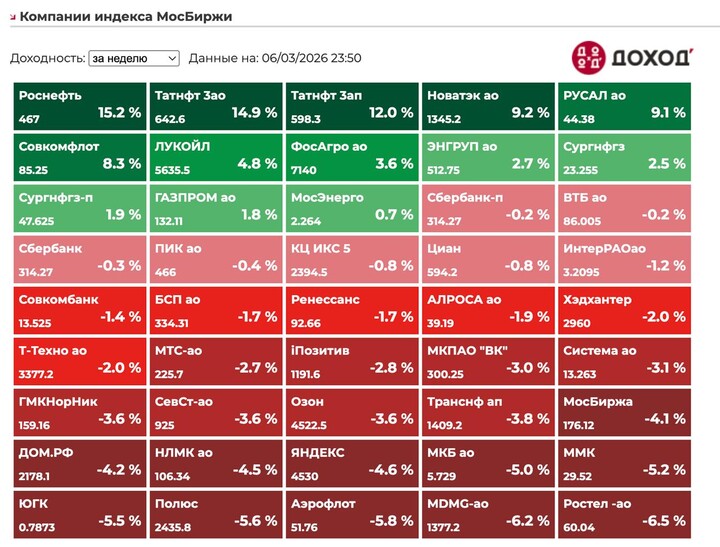

С марта 2024 года акции банка включены в индекс Мосбиржи (IMOEX).

Основные регионы присутствия — Санкт-Петербург и Ленинградская область.

2,3 млн розничных клиентов и 61 тыс. корпоративных клиентов.

65 филиалов банка, штат сотрудников — 4,7 тыс. человек.

Позиция в банковском секторе РФ

Один из самых высоких уровней рентабельности капитала в секторе (около 27% по итогам 2024 года).

Максимальный среди крупных публичных банков уровень достаточности капитала (Н1.0 — 22,2%).

Один из самых высоких уровней ожидаемой дивидендной доходности на горизонте года среди публичных банков (около 15%).

Кредитный портфель и стратегия фондирования

Доля корпоративных и розничных кредитов

Кредитный портфель составляет 64% всех активов банка.

Он в большей степени ориентирован на корпоративный сегмент — 77% портфеля по итогам первого квартала 2025 года. По данным банка, около 80% кредитов корпоративным клиентам привязано к ключевой ставке, что позитивно сказывается на процентной марже в условиях высоких процентных ставок.

В розничном сегменте основную долю занимает ипотека — около 80% портфеля физических лиц.

Рост кредитного портфеля Банка СПБ в прошлом был незначительно ниже среднего по сектору.

Ставочная политика и процентная маржа

В 2024 году и первом квартале 2025 года консервативная политика банка в отборе заемщиков привела к тому, что темпы прироста портфеля были в 1,5 раза ниже, чем в среднем по сектору.

Это умеренно повлияло на долю рынка банка, при этом позволило сохранить высокую процентную маржу и стабильное качество активов.

Структура пассивов и стоимость фондирования

В структуре пассивов банка преобладают депозиты населения. Банк отличается относительно низкой стоимостью фондирования благодаря высокой доле текущих счетов и средств до востребования — 32,8% от общего объема счетов.

Это позволяет банку стабильно наращивать чистую процентную маржу.

Основной источник дешевого фондирования — средства физических лиц (64,1% клиентских средств в первом квартале 2024 года), преимущественно за счет зарплатных клиентов и получателей социальных выплат.

Финансовые результаты за 2024 год

Рост чистой прибыли и операционной эффективности

Банк СПБ успешно наращивал чистую прибыль в последние годы — за период с 2021 по 2024 год она увеличилась в 2,5 раза.

В последние 12 месяцев рост также продолжился, но уже в более умеренном темпе.

Качество активов и уровень просроченной задолженности

Росту прибыли способствовали следующие факторы:

продолжающееся расширение чистой процентной маржи: +0,7 п.п. год к году, до рекордных 7,6% по итогам первого квартала 2025 года;

эффективное управление издержками: коэффициент операционных расходов к доходам составил 22,5% по итогам первого квартала 2025 года;

стабильное качество активов: коэффициент покрытия резервами остается высоким, а доля просроченной задолженности существенно снизилась за последние годы и находится на минимальном уровне.

Прогнозы на 2025 год: устойчивый рост и рентабельность

ROE, прирост портфеля, расходы и маржа

Менеджмент ожидает сохранения сильных финансовых показателей в текущем году:

рентабельность собственного капитала (ROE) — выше 20%;

рост кредитного портфеля — на 7–9%;

стоимость риска — около 1%;

отношение операционных расходов к доходам — менее 30%.

Дивиденды Банка СПБ

С 2018 года банк направлял на дивиденды 20% от чистой прибыли, а по итогам 2021 и 2023 годов увеличил коэффициент выплат до 30% и более 40% соответственно. В 2022–2024 годах Банк СПБ также осуществлял промежуточные выплаты за полугодия.

Новая дивидендная политика

В марте 2024 года была утверждена новая редакция дивидендной политики: банк распределяет 20–50% чистой прибыли по МСФО и проводит обратный выкуп акций при условии соблюдения норматива достаточности капитала Н1.2 на уровне не ниже 12%.

Выплаты за 2024 год и прогноз на 2025

В соответствии с обновленной политикой, по итогам первого полугодия 2024 года банк впервые направил на выплаты 50% от чистой прибыли по МСФО. По обыкновенным акциям акционеры получили 27,26 рубля на акцию (примерно 7,1% доходности). За второе полугодие 2024 года выплаты составили 29,72 рубля на акцию (около 7,3% текущей доходности).

Помимо дивидендов, банк реализует программы обратного выкупа. К настоящему моменту уже проведено несколько раундов байбэка.

Инвестиционные риски

Среди ключевых рисков, актуальных для банка:

общеотраслевые риски, связанные с макроэкономической ситуацией и возможными изменениями регуляторной среды;

санкционный режим и его влияние на активную вовлеченность банка в обслуживание внешнеэкономической деятельности;

на долгосрочном горизонте — риски усиления конкуренции в банковском секторе;

необходимость инвестиций в цифровизацию бизнеса, что может оказать давление на рентабельность;

в случае смягчения денежно-кредитной политики ЦБ рекордные уровни чистой процентной маржи могут снизиться до среднеисторических значений.

Оценка акций

Акции Банка СПБ торгуются с текущим коэффициентом P/B на уровне 0,8× и форвардным P/E на уровне 3,4×. При этом прогнозная дивидендная доходность, согласно консенсус-прогнозу, по итогам 2025 года составляет около 15% — один из самых высоких показателей в секторе.

Мы сохраняем нейтральный взгляд на акции СПБ Банка.

В финансовом секторе отдаем предпочтение акциям Сбера.

Более подробно читайте в нашей большой обновленной стратегии.

Читать стратегию

Ценные бумаги и другие финансовые инструменты, упомянутые в данном обзоре, приведены исключительно в информационных целях; обзор не является инвестиционной идеей, советом, рекомендацией, предложением купить или продать ценные бумаги и другие финансовые инструменты. Уведомляем Вас о том, что при приобретении и владении иностранными ценными бумагами вы можете столкнуться с рисками депозитарной инфраструктуры, связанными с геополитической ситуацией.

Весь текст дисклеймера

MAX

MAX

Tata2607

5 七月 09:51