📊Корреляция: почему «разные активы» могут падать вместе?

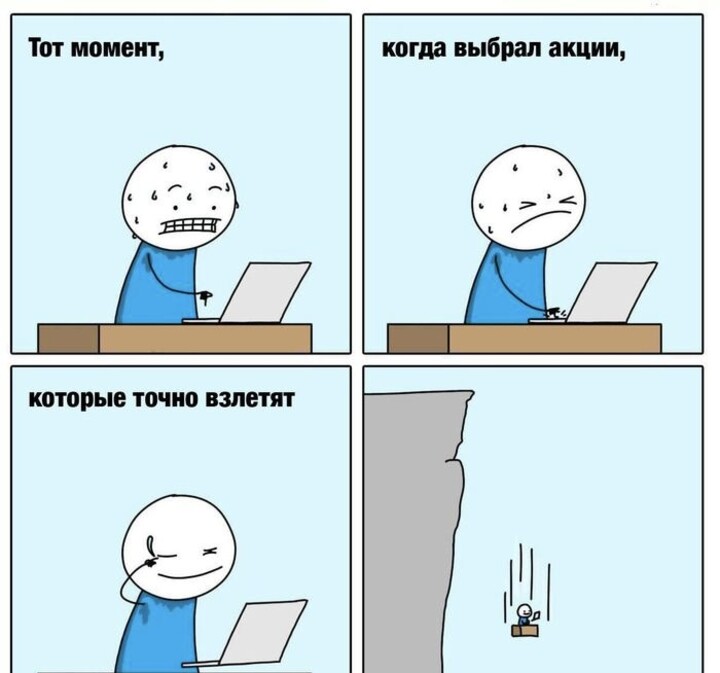

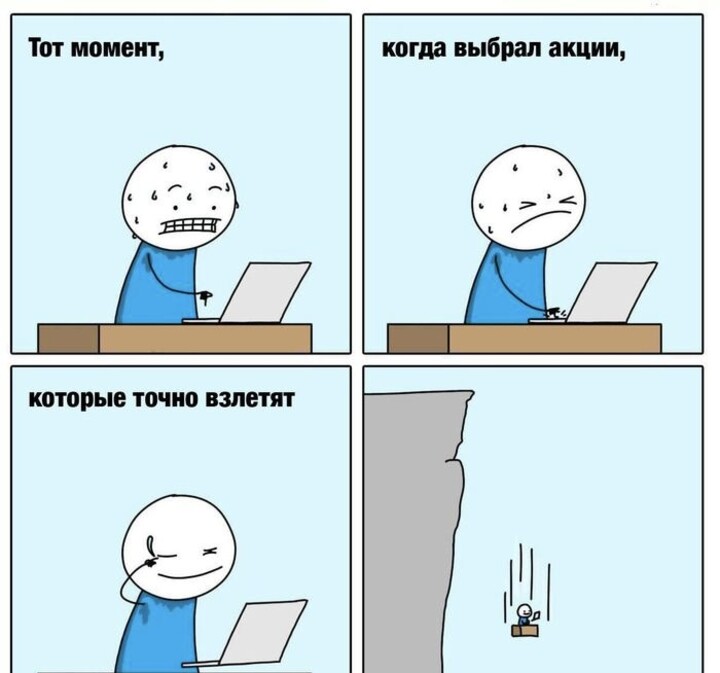

🙌В спокойные времена вам кажется, что "если купить что-то разное", то оно обязательно будет компенсировать просадки. Поэтому новички берут все, что выглядит более менее или на слуху, воспринимая покупку компаний из разных секторов как диверсификацию.

😤Но в стресс-момент рынок часто ведёт себя иначе: падает почти всё сразу — и у инвестора возникает ощущение, что диверсификация «не работает». На самом деле работает, просто вы столкнулись с системным риском, который временно склеивает рынки. Правила "игры" достоточно сложны, но я уверен, что даже базовые заметки из этого поста будут полезны.

#ПолиГрамотность

🤑В зелёные месяцы активы могут вести себя независимо, а в "красные" — резко синхронизироваться. Поэтому средняя корреляция за пять лет может выглядеть красиво, но мало сказать о том, как портфель переживёт худшие дни рынка. Корреляции «плавают» и имеют свойство резко расти в периоды паники.

☝️То, что годами выглядело "разным", за пару недель может стать "одинаковым". Но в какой-то момент акции компаний из разных секторов могут начать обваливаться вместе, хотя казалось бы, ничего не произошло. Иногда это случайность, иногда нет и причина лежит глубже. Что влияет на корреляцию активов?

💲Ликвидность. В стресс-периоды важнее не "какой актив", а "как быстро его можно продать без серьезного дисконта". Ликвидные акции и фонды часто распродают первыми просто потому, что ими удобно закрывать риски и получать кэш. Поэтому существует парадокс: фундаментально ничего не произошло, а цена падает вместе с рынком.

🤯Общие факторы риска. Большинство активов (даже из разных стран и отраслей) завязаны на одни и те же "регуляторы" финансовой системы: ставки, доступность кредита, ожидания по росту, риск-аппетит. Когда резко меняются ставки или прогнозы по экономике, инвесторы одновременно пересчитывают будущие денежные потоки почти по всем акциям, а компании с долгом ощущают давление на фондирование. И да, активые могут быть совершенно "далеки" друг от друга в нормальной ситуации, но движение может совпадать в кризисные периоды.

🛡️Ощущение безопасности. При глобальном стрессе инвесторы часто уходят не в "любимый" актив, а в наиболее надёжные его формы. Тогда одновременно могут снижаться не только акции, но и, к примеру, корпоративные облиги. По структуре портфель "диверсифицирован", а по факту он весь сидит на одном сценарии - ожидании постоянного роста.

🌬️А как только чуть повеял ветер перемен на рынке, так многие сразу бегут в тихую гавань в виде депозитов и ОФЗ, в надежде переждлать шторм и отделаться малой кровью.

📉И да, даже облигации иногда падают вместе с акциями. Часто такое бывает при шоке ставок (доходности растут — цены облигаций снижаются) или кредитном шоке (растут риски дефолта — расширяются спреды). Если вы действительно хотите, чтоб олигация работала как защитный инструмент, обращайте вниманрие на "качество" эмитента и дюрацию. Само слово "облигация" никакой защиты не гарантирует и бумага может посыпаться при первых же признаках кризиса.

📌Подытоживая, выделю несколько факторов, учитывая которые, вы более четко сможете диверсифицировать портфель.

✅Учитывайте, насколько бумага ликвидна, такие на панике массово сливаются в первую очередь.

✅Хорошего эмитента не станут массово продавать на падении (по крайней мере, массово), поэтому заранее выбирайте качественный актив.

✅Смотрите как вела себя бумага на разных временных промежутках (1-2-3-5-7 лет) и в разные циклы.

✅Не забывайте пересматривать портфель хотя бы раз в полгода

🤔Что вы делаете снижения риска падения всего и сразу? Делитесь опытом в комментариях!↩️

#ПолиГрамотность - обучающие посты

MAX

MAX

ExcefulSovomoryolekomsk

29 十二月 01:56